Wzrasta znaczenie przewozów koleją z Chin do UE

Transport kolejowy z Chin do Unii to zaledwie 2,8% przewozów towarowych pod względem masy i 4,4% wartości dóbr. Niewiele lepiej jest w kierunku przeciwnym. Jednak w obliczu gigantycznych problemów na morzu, kolej mocno zyskuje, choć miała rosnąć i bez tego. Kryzys frachtu oceanicznego widać dosłownie wszędzie, a może być jeszcze gorzej. Średnie opóźnienia kontenerowców wynoszą już ponad 7,5 dnia, stawki frachtowe skoczyły o 568%, ceny kontenerów używanych o 94%, nowych o 105%, kary o 104%. Kryzys może się ciągnąć jeszcze w 2022 roku.

Rok 2020 i pierwsze półrocze br. to nie był najlepszy czas dla transportu towarowego drogą morską. Nieprzerwanie galopujące ceny frachtu, braki kontenerów, opóźnienia, odwołania zawinięć i zatory, w końcu kilkudniowa blokada Kanału Sueskiego i zamknięcia terminali w największych chińskich portach sprawiły, że europejskie przedsiębiorstwa zaczęły spoglądać w stronę kolei, jako modelu transportu zapewniającego większą terminowość i stabilność wymiany handlowej z Państwem Środka. Optymizm skierowany na tory poskutkował wzrostami przewozów na trasie Chiny-Europa-Chiny, a szlaki kolejowe wiodące przez Euroazję zaczęto nawet postrzegać jako alternatywę dla transportu morskiego. W rzeczywistości jednak, pomimo kilku oczywistych przewag, kolej może konkurować z transportem morskim wyłącznie w bardzo ograniczonym zakresie. Głównym powodem jest skala przepływów zarówno pod względem masy, jak i wartości ładunków.

Miażdżąca przewaga transportu morskiego

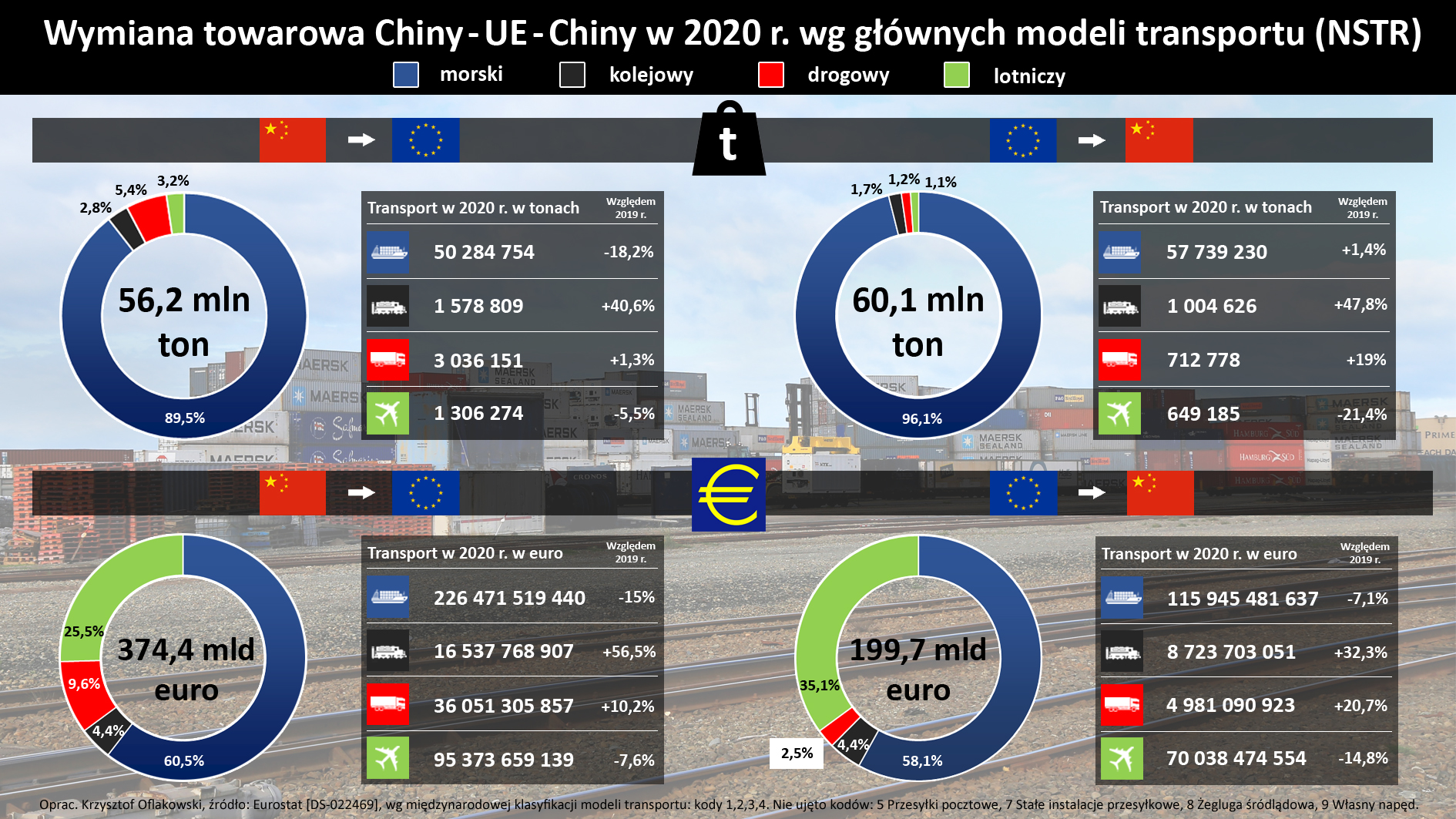

W 2020 roku transport morski odpowiadał za 89,5% importu towarowego z Chin do Unii Europejskiej pod względem masy przewiezionych ładunków. Na pokładach statków przypłynęło do Unii ponad 50,2 mln ton towarów, podczas gdy koleją przewieziono nieco ponad 1,57 mln ton, co odpowiadało 2,8% dóbr przekraczających granicę Wspólnoty z kierunku chińskiego. W tym samym czasie transport drogowy dostarczył ponad 3 mln ton różnej kategorii towarów, czyli 5,4% importu towarowego z Państwa Środka. Ładunki dostarczone na pokładach samolotów stanowiły zaledwie 2,32% unijnego importu z Chin, jeśli wziąć pod uwagę ich wagę i cztery podstawowe modele transportu wykorzystywane w międzynarodowej logistyce, tj. przewozy morskie, kolejowe, drogowe i lotnicze.

Pomimo niskiego udziału w ogólnej masie towarów sprowadzanych do Unii z Chin, to kolej odnotowała w ubiegłym roku najwyższy wzrost przewozów na poziomie 40,6%, co po części tłumaczy entuzjazm towarzyszący debacie o tym modelu transportu. Na plusie był także transport drogowy (+1,7%), natomiast transport morski, jak i lotniczy, zaliczył spadki, odpowiednio – 18,2% oraz – 5,5%.

Oczywistą przewagę transportu morskiego widać także na szlaku handlowym z Europy do Chin. W 2020 roku to statki odpowiadały za ponad 96% wymiany towarowej pod względem masy (ponad 57,7 mln ton) i zanotowały nieznaczny wzrost względem 2019 roku (+1,4%). Tak jak w przypadku importu, do kolei należał niewielki procent eksportowanych towarów (1,7%), ale ponownie transport szynowy zanotował największy wzrost (+47,8%), przewożąc ponad 1 mln ton ładunków. Ponad 19% wzrostu przypadło także w udziale transportowi drogowemu, natomiast lotnictwo odczuło bolesny spadek o 21,4%.

Zasoby Eurostatu, z których pochodzą powyższe wyliczenia, nie pozostawiają także wątpliwości co do roli poszczególnych modeli transportu, jeśli chodzi o wartość przewożonych dóbr. Ponownie okazuje się, że pozycja kolei jest marginalna zarówno w imporcie, jak i eksporcie, choć wzrosty w porównaniu z 2019 rokiem są imponujące. Import towarów koleją z Chin do Unii odpowiadał w 2020 roku za 4,4% wartości wszystkich produktów przewożonych głównymi rodzajami transportu i osiągnął poziom ponad 16,5 mld euro. To o 56,5% więcej niż rok wcześniej. Dominującą rolę odgrywały jednak szlaki morskie, którymi do Unii przypłynęły towary o wartości blisko 266,6 mld euro, choć i tak było to o ponad 15% mniej niż w 2019 roku. Także transport lotniczy zaliczył spadek (-7,63%), ale wartość ładunków na pokładach samolotów wyniosła ponad 95,3 mld euro, czyli prawie 25,5% importu towarowego. Najbliżej przewozów kolejowych uplasował się natomiast transport drogowy, którego udział w imporcie wyniósł ponad 9,6% i przekroczył wartość 36 mld euro.

Podobnie wyglądała sytuacja w eksporcie towarowym z Unii do Chin. W 2020 roku największy udział przypadł transportowi morskiemu (ponad 58%), następnie przewozom lotniczym (ponad 35%), kolejowym (blisko 4,4%) i drogowym (blisko 2,5%). Podobnie jak w przypadku importu, największe wzrosty zanotowała kolej (+32,3%) oraz transport drogowy (+20,7%), lotnictwo i przewozy morskie to spadki o odpowiednio 14,8% i 7,1%.

Żelazny Jedwabny Szlak szybko dojrzewa

Transport kolejowy z Chin zyskał ogromną popularność w czasie pandemii, jednak zauważalny wzrost przewozów widoczny był od 2012 roku, czyli rok po uruchomieniu silnie dotowanego przez chiński rząd połączenia Chiny-Europa, znanego później pod marką China Railway Express. Wyliczenia JHS Markit wskazują, że o ile na początku widoczny był spadek przewozów z 331 tys. ton w 2011 roku do 248 tys. ton w roku następnym, to później nastąpiło odbicie i średnioroczny wzrost wolumenu ładunków przewożonych koleją w latach 2011-2015 osiągnął poziom 8,6%. W latach 2016-2020 średni wzrost wyniósł już 26,9% rocznie, zbliżając się do blisko 1,58 mln ton dostarczonych do Unii w roku ubiegłym. Choć przepływy towarowe i towarzyszące im powiązania gospodarcze nie rozwijały się przez te wszystkie lata w sposób całkowicie naturalny, to wieloletnie subsydia, dochodzące do średniego poziomu nawet 60% kosztów transportu, zdały egzamin. Pozwoliły m.in. na rozszerzenie rynków załadunkowych i rozbudowę lokalnych sieci logistycznych wokół dużych hubów towarowych, do których należą m.in. Chengdu, Chongqing, Yiwu, Wuhan, Xi,an, Zhengzhou czy Hefei. Dodatkowo, prowincjom nieposiadającym bezpośredniego dostępu do portów morskich umożliwiły zwiększenie wymiany handlowej, zwłaszcza towarów o niższej marży.

Ostatecznie chińskie władze chcą całkowicie zrezygnować z dotowania przewozów kolejowych do Europy w 2022 roku, ale cel, którym było zbudowanie rynku, zapewnienie stabilności i regularności połączeń oraz rozbudowa sieci i poprawa konkurencyjności chińskich kolei na międzynarodowej arenie transportowej, został osiągnięty i przynosi coraz lepsze efekty. Jak podała niedawno China State Railway Group (do której należy China Railway Express), w pierwszym półroczu 2021 roku składy towarowe na trasie Chiny-Europa odbyły już 7 377 podróży, co stanowi wzrost o 43% w porównaniu do tego samego okresu rok wcześniej.

Coraz większe wolumeny ładunków, ale także rozrastającą się siatkę połączeń, widać wyraźnie w danych opublikowanych przez UTLC ERA, spółkę założoną przez koleje z Kazachstanu, Rosji i Białorusi, która obsługuje 91,3% kolejowego tranzytu na trasie Europa-Chiny-Europa. Trasy w obu kierunkach liczą już 205 możliwych destynacji, a w samym 2020 roku przyłączono 64 nowe punkty, z czego 24 pojawiły się na szlaku z Europy do Chin, natomiast 40 w kierunku przeciwnym. Do rosnącej pajęczyny połączeń dodano także 23 nowe lokalizacje do załadunku lub rozładunku towarów, w tym 20 znajdowało się w Europie.

– Aż do wybuchu pandemii przewozy kolejowe z Chin stanowiły interesującą i zdecydowanie tańszą alternatywę przede wszystkim dla transportu lotniczego, zwłaszcza w przypadku cięższych ładunków. Coraz wyższe standardy bezpieczeństwa w terminalach i na trasach sprawiały, że kolej stała się także atrakcyjna dla towarów o wysokiej wartości. Kiedy jednak w tarapaty popadł transport oceaniczny, a cena przewozu ładunku statkiem zbliżała się do stawek kolejowych, było już jasne, że czas tranzytu pomiędzy terminalami na poziomie 12-18 dni będzie konkurował z 30-50 dniami w przewozach morskich, które są dodatkowo bardzo podatne na warunki pogodowe. Coraz liczniejsza siatka oraz częstotliwość połączeń, długoterminowa stabilność cennika i gwarancja dobrych stawek przy stałych załadunkach przekonały ostatecznie firmy, które wcześniej nie rozważały korzystania z tego modelu transportu. Kolej udowodniła swoją wartość także na początku pandemii, kiedy do Europy jechały chińskie kontenery wypełnione sprzętem medycznym. Przewozy kolejowe z i do Azji nie pozostają jednak bez wad. Ze względu na dużą ilość przekraczanych granic i wiele stref celnych istnieje ryzyko powstawania zatorów i opóźnień. Poza tym, tak jak na przykład baterie, nie wszystkie kategorie produktów mogą być przewożone koleją – mówi Wojciech Sienicki, dyrektor zarządzający polskiego oddziału Kuehne+Nagel, jednego z największych na świecie operatorów logistycznych.

Wysokie stawki i destabilizacja harmonogramów przewozów morskich

Na początku października br. Drewry World Container Index (WCI) wskazywał stawkę za transport kontenera 40 stopowego z Szanghaju do Rotterdamu na poziomie 14 807 dolarów. Cena transportu wzrosła o 568% w porównaniu z rokiem poprzednim. Transport takiego samego kontenera z Szanghaju do Genui kosztował 13 765 dolarów, o 422% więcej niż rok wcześniej. Średni ogólny index osiągnął 10 130 dolarów, czyli 289% więcej niż w tym samym okresie ubiegłego roku. Astronomiczne stawki w umowach spot na początku października podawał także Freightos Baltic Index (FBX). Koszt transportu kontenera 40-stopowego z Chin do Europy Pn. osiągnął poziom 14 493 dolarów. Połącznie Chiny – Morze Śródziemne to z koeli wydatek rzędu 13 126 dolarów. Globalny Indeks FBX na dzień 8 października 2021 zatrzymał się na pułapie 9 949 dolarów.

Transport kolejowy zyskuje jednak nie tylko dzięki gigantycznym wzrostom cen, ale także za sprawą historycznie wysokich opóźnień na szlakach morskich. Według raportu Global Liner Performance (GLP), opublikowanego na koniec września przez Sea-Intelligence, terminowość harmonogramów globalnej floty kontenerowej w sierpniu 2021 roku wyniosła zaledwie 33,6%. W porównaniu z sierpniem 2020 to spadek o 30,1%. Średnia dla jednostek identyfikowanych jako spóźnione wzrosła w ciągu miesiąca o 0,58 dnia, czyli blisko 14 godzin i wyniosła w sierpniu br. prawie 7 dni i 14 godzin. Poziom opóźnień w sierpniu to jednocześnie najwyższa wartość kiedykolwiek odnotowana przez Sea-Intelligence, a średnie opóźnienia jednostek w każdym miesiącu br. były o co najmniej 30% wyższe niż w roku ubiegłym.

Braki lub nadwyżki kontenerów i ich ceny

Trwająca do kilkunastu miesięcy destabilizacja globalnej żeglugi kontenerowej widoczna jest także w globalnym indeksie dostępności kontenerów Container Availability Index (CAx), prowadzonym przez platformę obrotu kontenerami Container xChanges. Według CAx nieznaczny niedobór kontenerów 40 stopowych notuje obecnie Szanghaj (0,46), warto jednak przypomnieć, że na początku grudnia 2020 roku poziom dostępności kontenerów 40 stopowych w tym porcie osiągnął tylko 0,02 oraz 0,06 dla kontenerów 20-stopowych, co było sytuacją absolutnie kryzysową. Spora nadwyżka kontenerów widoczna jest z kolei w Qingdao (0,64) oraz w Antwerpii (0,71) i Hamburgu (0,82), co przy utrzymującym się trendzie może prowadzić do zatorów i wydłużonego czasu obsługi w terminalach.

Kłopoty w portach oraz wzmożony popyt na towary produkowane w Chinach sprawiają dodatkowo, że systematycznie rosną ceny kontenerów zarówno nowych, jak i używanych. Container xChange informowała niedawno, że średnia cena używanego kontenera 20-stopowego w Chinach wrosła pomiędzy listopadem 2020 a marcem 2021 o 94%, z poziomu 1299 dolarów do 2521 dolarów. Niewiele lepiej jest w Europie. Tylko pomiędzy styczniem a kwietniem br. cena za używany kontener 20-stopowy wzrosła o średnio 57%, z 1348 dolarów do 2119 dolarów. W maju cena wynosiła już 2249 dolarów.

KOMENTARZ

District Manager, Expeditors

Pytanie o możliwości zagrożenia kolei wobec przewozów morskich wydaje się być stawiane od zawsze, jednak jeszcze nigdy nie było tak aktualne. Od wybuchu pandemii na początku 2020 roku organizatorzy frachtów kolejowych doskonale poczuli, że to ich czas i najlepszy od dekad moment na pokazanie swojego potencjału. Kolej nie jest natomiast odosobnioną wyspą na mapie zawirowań światowych i nie jest możliwe, aby i tu nie powstawały utrudnienia, o pochodzeniu związanym z zasobami ludzkimi, sprzętem czy gospodarką.

Owszem, kolej nigdy nie miała się lepiej pod kątem partycypowania w przewozach Azja – UE – Azja, uważam natomiast, iż fizycznie nie jest możliwe, aby mogła zagrozić oceanikom. Z kilku powodów: matematycznych – porównując pojemność załadowczą w określonym czasie w portach vs. na terminalach kolejowych; finansowych – kalkulując, ile jeszcze nakładów jest niezbędnych, aby infrastrukturę kolejową pod kątem przepustowości czy efektywności móc porównywać z tą portową;

geopolitycznych – obserwując, co Chiny chcą uzyskać poprzez inwestycje w kolej? – czy chcą jednostronnie zdobywać dalej rynek, czy zrozumieć i nastawić się na długoterminowe i obopólne benefity?

Dodatkowo, kolej zmaga się wciąż z obszarami nie do końca uregulowanymi. Transparentność celna i widoczność lokalizacji towaru przy przejeździe przez kilka państw tranzytowych, czy brak jasnych reguł dla przewozu niektórych grup towarów, aby wymienić jedne z najważniejszych z punktu widzenia spedytora. Brak pewności, które terminale kolejowe będą w następnych latach subsydiowane przez rząd Państwa Środka, czy polityka centralnie sterowana nie zdecyduje o redukcji miejsca na wagonach dostępnych komercyjnie, chcąc dedykować np. kilkadziesiąt pociągów miesięcznie dla chińskich eksporterów potrzebujących wsparcia w realizacji dostaw do Europy.

Niepewna sytuacja na linii USA – Chiny ostatecznie również może mieć wpływ na wykorzystanie i rozwój NJS, kiedy to Europa będzie się musiała opowiedzieć się za jedną z potęg (pytanie retoryczne, za którą), co może przyczynić się do wyhamowania tej lokomotywy.

Artykuł ukazał się czasopiśmie Eurologistics 5/2021.