Generalne perspektywy rynku usług logistycznych

Ubiegły, 2020 rok, jak żaden inny w doświadczeniu aktywnych obecnie pokoleń, został zdefiniowany przez ogólnoświatowy kryzys. Pandemia koronawirusa i wynikająca z niej recesja gospodarcza zmieniły życie, jakie znamy. Wybuch pandemii wymusił wprowadzenie przez rządy dotkliwych restrykcji społeczno-gospodarczych. Szczególnie dewastujący wpływ miała pierwsza faza kwarantanny, podczas której w obawie przed nieznanymi skutkami pandemii w praktyce doprowadzono do zamrożenia życia społeczno-gospodarczego.

W obliczu bezprecedensowych przeciwności wszelka aktywność, w tym działalność gospodarcza, musiała wykazać się odpornością i za wszelką cenę musiała zachować sprawność. Niejednokrotnie umiejętność przystosowania się do nowej sytuacji wymagała przestawienia działalności na nowe tory.

Branży logistycznej bezpośrednio nie dotknęły restrykcje administracyjne. Było od początku jasne, że zamykanie gospodarki w obawie przed transmisją wirusa SARS-Cov-2 w żadnym razie nie może objąć tak żywotnej dla społeczeństwa dziedziny jak dostawa towarów, szczególnie żywności i lekarstw. Tym bardziej ważne było zapewnienie ciągłości operacji firm logistycznych w warunkach pandemii. Przedsiębiorstwa logistyczne podobnie jak wszystkie inne poddały się nadzwyczajnym środkom ograniczającym kontakt bezpośredni.

Wpływ pandemii COVID-19 na rynek usług logistycznych wykracza jednak poza samą powierzchowną zmianę organizacji pracy, z której w każdym momencie można się wycofać. W tym sensie tak swoją drogą oczekiwany powrót do normalności na tym rynku mógłby się okazać niemożliwy, gdyby rzeczywiście zaszły głębokie zmiany funkcjonowania systemów dostaw. Czy rzeczywiście tak się dzieje?

Systemy dostaw

Chcielibyśmy wierzyć, że zebrane w trakcie pandemii, nieraz bardzo dotkliwe, doświadczenia nie zostaną zapomniane przez uczestników rynku. Weźmy choćby dla przykładu pod uwagę zastany stopień silnego uzależnienia od zamówień konkretnych branż, innymi słowy kompletny brak przygotowania na zawsze możliwy kryzys. W pierwszej fazie pandemii okazało się, jak dramatycznie różna jest sytuacja firm logistycznych wyspecjalizowanych w dostawach artykułów pierwszej potrzeby (spożywczych, higienicznych, farmaceutycznych) od sytuacji firm obsługujących branże (a często są od tych relacji uzależnione), w których sprzedaż towarów w praktyce zamarła, jak np. samochodów i akcesoriów motoryzacyjnych. Mówiąc o oczekiwaniach zmiany funkcjonowania systemów dostaw, mamy oczywiście na myśli przede wszystkim powszechną krytykę globalizacji. Kiedy na początku pandemii blokada dostaw z Chin zaczęła paraliżować odbiorców na całym świecie, zaczęto kwestionować paradygmat globalnych systemów dostaw, z jego obsesyjnym wymogiem redukcji kosztów zakupu towarów i obsługi logistycznej (likwidacja zapasów, dostawy w trybie just-in-time). Wydawało się, że wybuch pandemii na długo zastopuje proces globalizacji gospodarki, integrowania się krajowych i regionalnych rynków w jeden globalny rynek po to, aby móc więcej sprzedawać i zarabiać. Wprawdzie początkowo wiele przedsiębiorstw wyraziło chęć dywersyfikacji swoich strategii zaopatrzenia, aby zmniejszyć swoją ekspozycję na globalne kryzysy, ale ich przekonanie co do tego wydawało się jednak z czasem słabnąć. Za utworzeniem bardziej lokalnych łańcuchów dostaw, szczególnie w sektorach o strategicznym znaczeniu, takich jak opieka zdrowotna i zaopatrzenie w żywność, z całym przekonaniem opowiadały się natomiast rządy, których sprawczość w kwestii realizacji zaopatrzenia jest śladowa. „Jednak zalety zglobalizowanych łańcuchów dostaw dla produkcji i handlu wskazują, że łańcuchy dostaw w przewidywalnej przyszłości zachowają swój globalny charakter” [1].

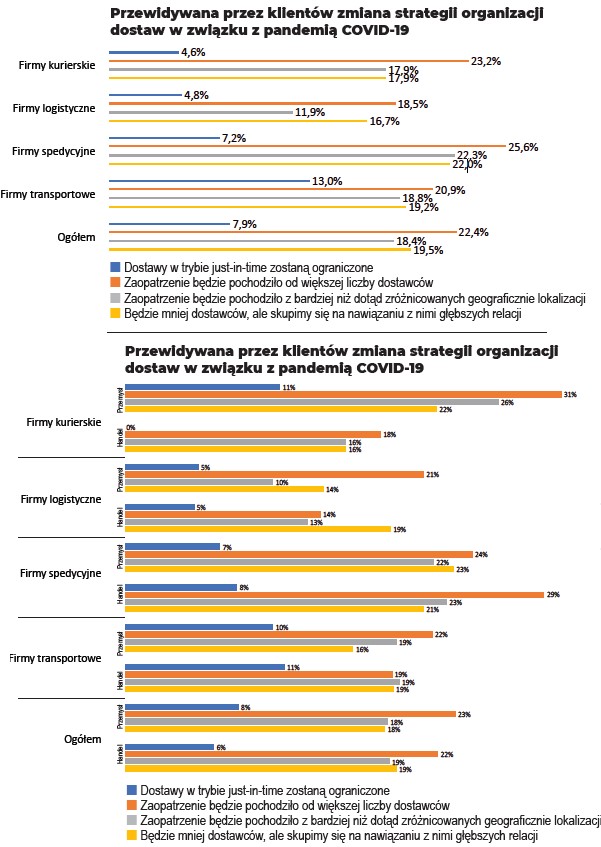

O możliwość zmiany strategii organizacji dostaw w związku z pandemią COVID-19 zapytaliśmy klientów czołowych firm logistycznych. Okazało się, że obecnie wola zmiany w tym zakresie w sumie wyraźnie przeważa nad niezdecydowaniem. Wynik należy uznać za znaczący z tym zastrzeżeniem, że nie znamy rozkładu opinii przed wybuchem pandemii. Żadna z opcji zmiany organizacji dostaw nie dominuje i jedynie część klientów ma radykalny plan zmiany geografii źródeł zaopatrzenia.

Doświadczenie pandemii nauczyło wielu uczestników rynku, że nadmierne poleganie na pewnych lokalizacjach geograficznych jest słabością, którą pilnie należy się zająć. Dlatego aż blisko co piąta (18%) firma planuje zidentyfikowanie alternatywnych miejsc zaopatrzenia. Przeświadczenie badanych menedżerów logistyki, że zaopatrzenie będzie pochodziło z bardziej niż dotąd zróżnicowanych geograficznie lokalizacji, jest zapowiedzią głębokich zmian w tym zakresie. Trzeba tu wziąć pod uwagę całą złożoność łańcuchów dostaw i ryzyko związane ze zmianą opcji dostaw. Szybkie znalezienie wiarygodnego rynku będzie stanowić wyzwanie. Sprostanie tym wyzwaniom będzie oczywiście wymagać czasu i inwestycji kapitałowych. Interesujące jest zróżnicowanie poglądów w tej kwestii klientów różnych firm, obeznani z tą tematyką klienci spedycji morskich i lotniczych prawie dwukrotnie częściej niż klienci firm z segmentu logistyka kontraktowa (22 do 12%) zamierzają rozważyć zmianę geograficznej lokalizacji dostawców. Choć generalnie nie występują pod tym względem różnice pomiędzy przedsiębiorstwami produkcyjnymi a handlowymi, to klienci firm kurierskich z sektora produkcji są bardziej zainteresowani zmianą niż reprezentanci sektora handlu (26 do 16%), co daje wyobrażenie o odmienności skali ryzyka związanego z zerwaniem linii dostaw w czasie kryzysu u obu tych grup odbiorców.

Zmiana strategii organizacji dostaw zakładająca wybór zróżnicowanych geograficznie lokalizacji jest trudna i kosztowna, dlatego więcej klientów badanych firm logistycznych zamierza bądź zmniejszyć liczbę dostawców (z którymi nawiązane zostaną bliższe relacje) bądź dla zapewnienia równowagi zaopatrzenia zwiększyć liczbę dostawców (20 i 22%). Wszystko to może dać impuls do rozwoju lokalnych łańcuchów dostaw. Ponownie klientela spedycji morskich i lotniczych różni się od pozostałych, ale już nie tak zdecydowanie, a klienci firm z segmentu logistyka kontraktowa są bardziej skłonni rozwijać lokalne łańcuchy dostaw niż te odległe geograficznie.

W kontekście zmiany strategii organizacji dostaw w związku z pandemią COVID-19 na ogół nie przewiduje się ograniczenia dostaw w trybie just-in-time. Wyjątek stanowi klientela firm transportowych, znacząca ich część (13%) zakłada ograniczenie tego rodzaju dostaw a tym samym zmniejszenie nacisku na elastyczność dostawców w zakresie terminu wyładunku. Wydłużenie cyklu dostaw wynika z obaw, że w czasach kryzysu nie udaje się mimo wysiłków zachować wymaganego poziomu minimum magazynowego. Czas pokaże, czy w tej kwestii uda się powrót do normalności z czasów sprzed pandemii.

Outsourcing logistyczny

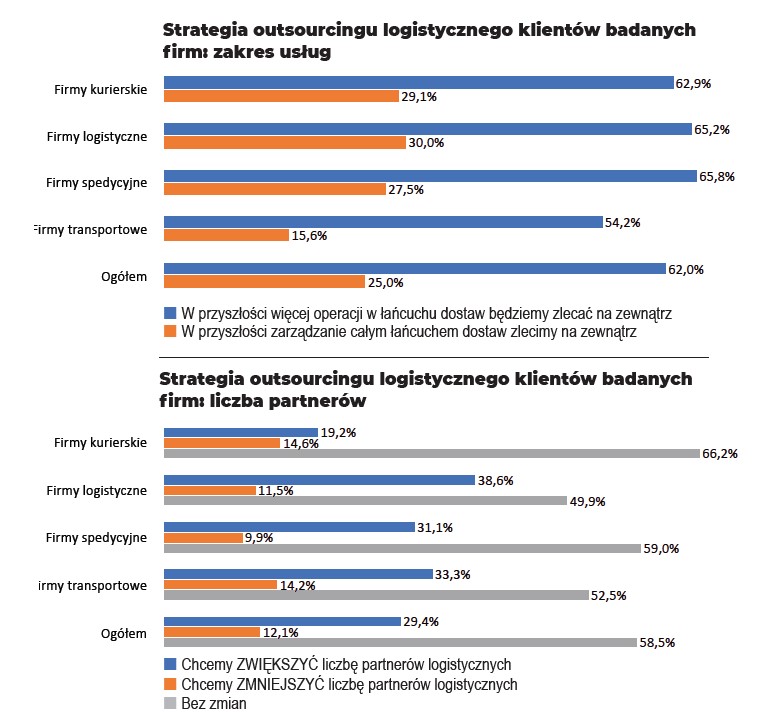

Skoro zapowiadane są istotne zmiany strategii organizacji dostaw w odpowiedzi na kryzys wywołany pandemią COVID-19, to otwartym staje się pytanie o ewentualne zmiany w strategii outsourcingu logistycznego. Z faktu, że pandemia podniosła rangę logistyki, która stała się przedmiotem zainteresowania szerokiej opinii publicznej, nie musiała wcale wynikać zmiana podejścia samych zainteresowanych, zleceniodawców usług logistycznych. Zdecydowana większość z nich – zgodnie z tradycyjnym podejściem – zawsze chciała zachować kontrolę nad zarządzaniem łańcuchem dostaw, bardzo niewielu (i to jedynie w przypadku wielkich przedsięwzięć) rozważało zlecenie tej funkcji na zewnątrz. Jakkolwiek większość organizacji nadal postrzega logistykę jako swoją krytyczną kompetencję i chce zachować nad nią kontrolę, to obecnie aż co czwarta badana firma rozważa outsourcing operacji w przyszłości, co może przyczynić się do znacznego wzrostu rynku usług logistycznych. Blisko dwukrotnie niższe niż pozostałe grupy zainteresowanie outsourcingiem wyrażają zleceniodawcy firm transportowych (16%), co może obrazować mniejszą złożoność wykonywanych operacji. Bardzo pozytywne jest także to, że aż 62% badanych firm zamierza w przyszłości zlecać więcej operacji w łańcuchu dostaw na zewnątrz. Naszym zdaniem wszystkie te dane wskazują na rewolucyjną zmianę podejścia klientów do kwestii outsourcingu. Choć być może cofnięcie się kryzysu wywołanego pandemią zweryfikuje wygłaszane teraz opinie.

W świetle obecnych doświadczeń z organizacją łańcucha dostaw interesująca wydawała się także kwestia zarządzania pulą dostępnych partnerów logistycznych. Z punktu widzenia, powiedzmy, operatora logistyki kontraktowej jest ważne za czym w tej kwestii opowiadają się klienci. Właśnie w tym segmencie rynku należy spodziewać się największych zmian, bo aż połowa klientów zamierza zmienić liczbę partnerów logistycznych, co dla naszego operatora może być tak czy inaczej korzystne. Najmniej podatny na zmianę jest segment KEP, aż 2/3 klientów nie planuje zmian w tym zakresie. Strategie zarządzania łańcuchem dostaw poprzez zmianę liczby partnerów logistycznych są szeroko popierane, ogółem 29% klientów planuje zwiększyć liczbę partnerów, z którymi współpracuje, a 12% planuje zmniejszyć pulę partnerów. Dążenie do zmiany (szczególnie ich zwiększenia) liczby partnerów logistycznych może wskazywać na słabość organizacji logistyki u zleceniodawcy usług. Może wynikać także z: konieczności redukcji zbędnych/zbyt kosztownych zasobów logistycznych w organizacji, potrzeby większej elastyczności i skalowalności działania w zakresie logistyki, zamiaru przeniesienia zarządzania ryzykiem operacji logistycznych na usługodawcę, chęci skoncentrowania się na podstawowych kompetencjach, poszukiwaniu niższych kosztów logistyki, a także chęci uzyskania dostępu do nowych technologii [2]. Obie strategie mają swoje zalety i mogą pomóc zdywersyfikować ryzyko, więcej dostawców w czasach kryzysu może zapewnić zleceniodawcom lepsze możliwości przesyłowe, podczas gdy mniejsza liczba silniejszych – ma się rozumieć – relacji z większymi dostawcami może dać ten sam (lub podobny) skutek w zakresie przesyłu towarów za pośrednictwem sieci poddostawców. W tym pierwszym przypadku zleceniodawca zamierza sam kontrolować operacje, w drugim bardziej zdaje się na wiedzę i umiejętności partnera logistycznego, godząc się na dodatkowy koszt z tego tytułu. Nie jest powiedziane, że w razie pogłębienia się kryzysu gospodarczego to ta druga strategia nie okaże się dominująca. Taka w każdym razie zaznaczyła się tendencja. Wyniki naszego badania pokazują, że w dobie pandemii klienci raczej ograniczali niż zwiększali liczbę zleceniobiorców (obecnie osiem firm logistycznych obsługuje przeciętnego klienta, gdy przed rokiem dziesięć).

Rynek usług

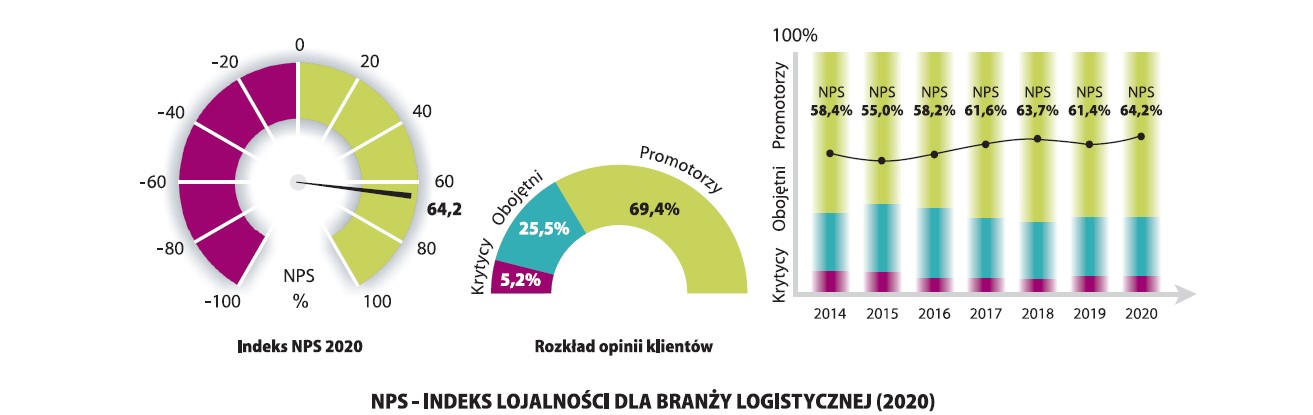

Wyniki badania satysfakcji klientów pokazują, że sytuacja na rynku usług logistycznych w dobie pandemii COVID-19 jest trudna, ale zarazem zróżnicowana ze względu na typ prowadzonej działalności, także ze względu na sposób organizacji dostaw. Aż 42,5% spośród ponad tysiąca ankietowanych menedżerów logistyki twierdzi, że pandemia generalnie niekorzystnie odbiła się sytuacji ich firm; tylko 16,1%, że generalnie miała na swój sposób korzystny wpływ na działalność. Wpływ ograniczeń związanych z pandemią utrwalił się wśród klientów różnych typów firm logistycznych, klientów mających odmienne potrzeby w zakresie organizacji dostaw i różne kanały zbytu towarów. O ile znaczna część klientów firm wyspecjalizowanych w logistyce kontraktowej, a szczególnie firm świadczących usługi ekspresowe i kurierskie, w ogóle nie odczuła spadku zamówień w pierwszej fazie pandemii (odpowiednio 20,5% i 26,5%) i tylko co trzeci z nich odczuł negatywne skutki pandemii dla prowadzonej działalności, to wśród klientów firm transportowych i spedycyjnych proporcje pomiędzy „zadowolonymi” a „niezadowolonymi” z sytuacji są całkowicie odmienne: na jednego zadowolonego przypada czterech niezadowolonych. O ile intuicyjnie wydaje się zrozumiałe, że duże firmy oceniają swoją sytuację tylko nieznacznie lepiej niż pozostałe, szczególnie firmy małe, to trudniej wyjaśnić zasadniczo gorszą sytuację na polskim rynku firm zagranicznych niż firm rodzimych. Wytłumaczeniem może być fakt, że dużo lepiej oceniają sytuację firmy skoncentrowane na rynku wewnętrznym (do 75% całości operacji logistycznych wykonywanych w kraju) niż te, które są głównie zainteresowane wymianą towarów z zagranicą (do 25% całości operacji logistycznych wykonywanych w kraju). Najważniejsza linia podziału przebiega jednak pomiędzy sektorem handlu a sektorem produkcji. Wiele organizacji handlowych poprawiło swoją sytuację w okresie pandemii, w przypadku przedstawicieli przemysłu taka sytuacja jest dość rzadka.

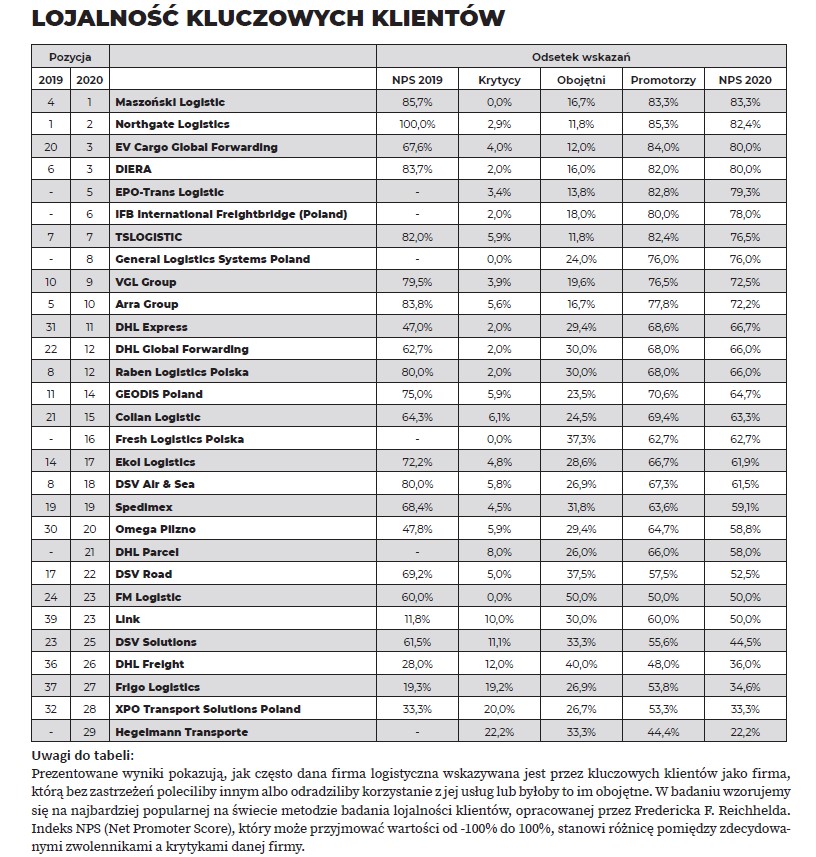

Działalność operatorów logistycznych

Wszystkie te czynniki bezpośrednio wpływają na sytuację operatorów logistycznych. Aby zobrazować te zależności, posłużymy się wyrazistym przykładem czołowej firmy spedycyjnej IFB International Freightbridge (Poland), która osiągnęła w badaniu jeden z lepszych wyników lojalności klientów. Prawdopodobieństwo polecenia usług tej firmy (Net Promoter Score) wynosi bowiem aż 78%. Skłonność do polecania operatora w podgrupach wyróżnionych ze względu na postrzegane skutki pandemii COVID-19 bardzo się jednak różni. Pierwszy nasuwający się wniosek: poszkodowani mogą nie być lojalni, być może nawet skłonni przerzucać odpowiedzialność za napotykane trudności na operatora. O ile prawie połowa poszkodowanych (47%) być może w przyszłości okaże się nielojalna i zmieni tego operatora, to prawie wszyscy pozostali (91%), którzy nie odczuli skutków pandemii, deklarują pełną lojalność. W segmentach rynku usług, które cechuje dość niska lojalność klientów (transport drogowy), wpływ sytuacji gospodarczej na lojalność zdaje się nie zaznaczać. Tam, gdzie jest wysoka (spedycja, szczególnie morska i lotnicza), zależność ta jest doskonale uchwytna.

Odpowiedzi na pytanie, czy klienci są skłonni szukać innego operatora, daje analiza wyników tej firmy i wielu podobnie wysoko ocenianych firm (np. Diera, DSV Air & Sea). Okazuje się, że już tak się aktualnie dzieje, gdy została wybrana obsługa danej firmy. Klienci IFB obsługiwani na podstawie zleceń jednorazowych generalnie wyżej oceniają i wykazują wyższą lojalność (85%) niż klienci związani kontraktami terminowymi, obsługiwani na podstawie zleceń stałych (73%).

Czy rozwój wydarzeń na froncie walki z pandemią przywróci stan poszczególnych segmentów rynku usług logistycznych sprzed pandemii? Trzeba wziąć tu pod uwagę, że załamanie się popytu na usługi logistyczne podczas pierwszej fazy pandemii [3] silnie odczuło blisko 2/3 (62%) firm transportowych, dokładnie odwrotnie niż firm wyspecjalizowanych w logistyce kontraktowej czy usługach ekspresowych i kurierskich! Firmy nieobciążone kosztownymi w utrzymaniu aktywami okazały się o wiele bardziej elastyczne, mogąc o wiele szybciej zareagować na zerwanie linii dostaw międzynarodowych czy na samą zmianę struktury zapotrzebowania na usługi. Lepiej niż firmy transportu drogowego poradziły sobie także spedycje drogowe (mniej niż połowa jej przedstawicieli deklarowało silny negatywny wpływ spadku popytu). Nie mówiąc już o spedycjach lotniczej i morskiej, które choć odczuły zerwanie łańcuchów dostaw międzynarodowych, to spadek popytu uznały za umiarkowany, gdyż skokowy wzrost stawek z nawiązką wynagrodził spadek liczby i tonażu przesyłek [4].

Poziom optymizmu przedstawicieli firm logistycznych, wyrażany w prognozowaniu przychodów osiąganych w przyszłości (dane z października, badanie ciągłe Barometr, 2010-2020), z pozoru specjalnie nie wyróżnia żadnego z segmentów rynku. Plany poszczególnych grup firm wahają się w niewielkim przedziale 8-11%, za wyjątkiem firm spedycyjnych, które zakładają zerowe tempo wzrostu przychodów (wzrost wolumenów przewozów, ale spadek wyśrubowanych stawek przewozowych w transporcie lotniczym i morskim w przypadku normalizacji sytuacji w globalnej gospodarce). Na ogół ci, którym się nadzwyczaj wiodło w ubiegłym roku (rekordowy przyrost sprzedaży firm kurierskich), zakładają spadek tempa wzrostu (kolejny rok tempa najwyższego na rynku!), natomiast ci, którzy odnotowali obniżkę sprzedaży (transport drogowy), jak jeden mąż wierzą, że uda im się w 2021 przebić poziom przychodów z 2019 roku. Oznacza to jednak utrwalenie dystansu pomiędzy tymi grupami firm, podczas gdy jedne w ciągu 24 miesięcy zamierzają zwiększyć obroty o kilkanaście (operatorzy logistyki kontraktowej) a nawet o kilkadziesiąt procent (firmy kurierskie), to pozostałe będą się tak naprawdę jedynie bronić przed obniżeniem obrotów.

Wyniki branży

Jakkolwiek trudno nie odnotować z uczuciem ulgi ostatecznego rocznego wyniku branży logistycznej, który wskazuje, że mimo kwarantanny sprzedaż jej usług spadła jedynie o ułamek procenta, to trzeba podkreślić, że całoroczna stopa zwrotu nie oddaje skali emocji, z jakimi mieliśmy do czynienia na przestrzeni mijających 12 miesięcy. Spadki sprzedaży niektórych firm szczególnie w drugim kwartale 2020 roku wynosiły nawet kilkadziesiąt procent, co wskazuje na skalę trudności, które musiały pokonać, aby utrzymać się na rynku (a tylko takie przecież podzieliły się z nami swoimi danymi [5]). Wielkość sprzedaży usług logistycznych ewaluowała wraz z cyklem postępujących po sobie zamrażania i odmrażania życia gospodarczego. Pierwsze symptomy kryzysu były już odczuwane w pierwszych miesiącach roku, szczególnie przez firmy spedycji morskiej i lotniczej, kiedy załamał się handel z Chinami. Po udanym trzecim kwartale, podczas którego sytuacja w każdym segmencie rynku zaczęła się poprawiać, w następnym kwartale, naznaczonym kolejną „narodową kwarantanną”, sprzedaż usług (z wyjątkiem kurierskich) zaczęła spadać, choć spadki nie były tak głębokie jak w drugim kwartale roku.

Prognoza dla branży logistycznej na 2021 rok, obok oceny stanu pandemii po wynalezieniu szczepionek, bierze też z pewnością pod uwagę inne czynniki ryzyka. Rozstrzygnięcie wyborów prezydenckich w Stanach Zjednoczonych i osiągnięcie kompromisu w negocjacjach pomiędzy Wielką Brytanią a Unią Europejską zniosło bezpośrednie niebezpieczeństwo z nimi związane. Niesłychanie ważne dla krajów europejskich było też uchwalenie dodatkowego budżetu (mimo oporu autorytarnych rządów w Polsce i na Węgrzech), mającego zniwelować negatywne gospodarcze skutki pandemii. Wydatki te będą finansowane po raz pierwszy w historii długiem. To rozwiązanie stawia współpracę europejską na wyższym niż dotąd poziomie.

Staramy się o jak najszybszy powrót do znanej nam z dawna normalności, którą oczywiście idealizujemy. Zapominamy, że już w 2019 roku z kwartału na kwartał spadało tempo wzrostu sprzedaży, że prognozy na 2020 były kiepskie, co zapowiadało utrzymanie spadkowego trendu tempa wzrostu sprzedaży branży logistycznej. Jak pisaliśmy w poprzednim raporcie: „Na zastopowanie tempa wzrostu sprzedaży usług logistycznych decydujący wpływ miało stopniowe obniżanie się poziomu inwestycji firm z kapitałem zagranicznym”, związane z kryzysem na rynku pracy, przejawiającym się brakiem gwarancji znalezienia pracowników. Te problemy nie zniknęły, mimo że chwilowo rąk do pracy nie brakuje (ale tylko dlatego, że wiele dziedzin gospodarki nie działa normalnie). Tymczasem, mimo kryzysu, motorem gospodarki jest ciągle eksport. Z punktu widzenia sprzedaży usług logistycznych kluczowe znaczenie ma w szczególności obrót towarów z centrów dystrybucyjnych ulokowanych w Polsce przez korporacje międzynarodowe. Po raz kolejny potwierdzenie znajduje teza: „Zapotrzebowanie na dostawy krajowe wśród badanych przez nas firm (badanie ciągłe DGC Operator Logistyczny Roku), m.in. dzięki nowemu impulsowi, którym jest wzrost ponadgranicznego handlu elektronicznego, stale maleje w stosunku do zapotrzebowania związanego z wymianą międzynarodową. Odsetek usług logistycznych zlecanych przez klientów na rynku wewnętrznym w całości operacji jest w ostatnich latach najniższy od momentu rozpoczęcia badania”. Życzmy sobie zatem powrotu inwestycji zagranicznych, skoro już wrócimy do „normalności”.

Wywołany pandemią kryzys dotychczasowego modelu globalnej gospodarki stawia na porządku dziennym potrzebę zasadniczych przekształceń organizacji rynku usług logistycznych. Menedżerowie polskich firm logistycznych zgodnie wskazują, że przy ograniczonych zasobach i spadającym popycie, muszą dążyć przede wszystkim do optymalizacji procesów logistycznych, ich automatyzacji oraz digitalizacji obiegu informacji. Jak pokazują z kolei wyniki badania satysfakcji klientów firm logistycznych, po stronie zleceniodawców usług logistycznych głosy te spotykają się z pozytywnym odzewem. Istnieje tu wyraźna wola zmiany strategii organizacji dostaw, poczynając od geograficznego zróżnicowania źródeł zaopatrzenia, przez zmianę liczby partnerów logistycznych, po przekazanie operacji logistycznych całkowicie na zewnątrz tych przedsiębiorstw, w ramach outsourcingu.

W artykule zaprezentowane zostały wybrane wyniki badania Operator Logistyczny Roku. Kolejna część badania opublikowana zostanie w następnym numerze Eurologistics. Laureatów nagród głównych i wyników poznamy podczas Gali Logistyki, Transportu i Produkcji 2020, której termin ogłoszony zostanie na stronie: www.galalogistyki.pl

Informujemy, że rozpoczęły się przygotowania do tegorocznej edycji badania. Zachęcamy firmy logistyczne zainteresowane udziałem w badaniu satysfakcji swoich klientów do kontaktu z firmą Data Group Consulting.

Piotr Szreter: tel. 505 121 345, e-mail: piotr.szreter@dgc.com.pl

Przypisy:

[1] The Future Of Freight Forwarding In A Post-Covid World Survey, Ti-insight.com, September 24, 2020.

[2] Godsmark, Jo, Richards, Gwynne: The Logistics Outsourcing Handbook: A Step-by-Step Guide From Strategy Through to Implementation, London-New York-New Delhi 2020.

[3] Por. sondaż DGC Rynek logistyczny w dobie pandemii COVID-19, nr 1-3, kwiecień-czerwiec 2020.

[4] W pierwszym półroczu 2020 r. czołowe globalne firmy, jak: Agility, Damco, DB Schenker, DHL Global Forwarding, Expeditors, Kuehne+Nagel zanotowały znaczne spadki wolumenu przewozów lotniczych, ale wszystkie uzyskały mimo to wzrost przychodów z tego tytułu – Damco aż o 63,2%. Global Freight Forwarding: 2020 Market Size & Growth. Ti Research, Ti-insight.com, October 1, 2020.

[5] W bieżącym wydaniu badania Barometr, w odróżnieniu od poprzednich, nie udało się zebrać wystarczającej liczby danych o małych i średnich przedsiębiorstwach. Masowo odmawiały udziału w badaniu. Może to mieć związek z ich sytuacją finansową. W efekcie struktura próby w tym badaniu odpowiada strukturze grupy największych firm logistycznych, znanej z badania Top500.