Nowe pomysły UE na e-commerce z Chin szansą dla logistyki kontraktowej

Parlament Europejski chce, aby każda paczka e-commerce importowana spoza Unii była obciążana opłatą manipulacyjną wynoszącą 0,5 euro, ale tylko w scenariuszu, kiedy najpierw trafi do centrum konsolidacji i stamtąd zostanie wysłana do konsumenta. W innym przypadku wysokość daniny wyniesie 2 euro. To niepowtarzalna okazja dla sektora logistyki kontraktowej, który mógłby zarządzać taką konsolidacją oraz dostawami w imieniu platform sprzedażowych pochodzących głównie z Chin. Te z pewnością potrzebują dostępu do europejskich konsumentów, choć sama Unia dąży do ograniczenia napływu zakupów internetowych z Państwa Środka, mimo że generują one wzrosty, również w logistyce dla e-commerce.

Wydarzenia ostatnich tygodni potwierdzają, że Unia Europejska konsekwentnie dąży do ograniczenia napływu zagranicznego e‑commerce, a zwłaszcza towarów o niskiej wartości zwolnionych z cła, których import w 2024 r. osiągnął wolumen sięgający 4,6 mld przesyłek. To ok. 12 mln paczek dziennie lub 145 indywidualnych pakunków odprawianych na granicach Wspólnoty co sekundę. W ubiegłym roku aż 91% wszystkich zamówień tego typu pochodziło z Chin, a szacunki na ten rok zakładają dalszy wzrost wolumenu, czemu sprzyja polityka USA. To właśnie chiński e-commerce budzi najwięcej obaw, sprzeciwu i skupia uwagę unijnych urzędników, zwłaszcza że fala napływającego importu przybiera na sile. Dobrze pokazują to dane z lat 2022 i 2023, kiedy tanich paczek o wartości do 150 euro zaimportowano odpowiednio 1,4 mld i 2,3 mld.

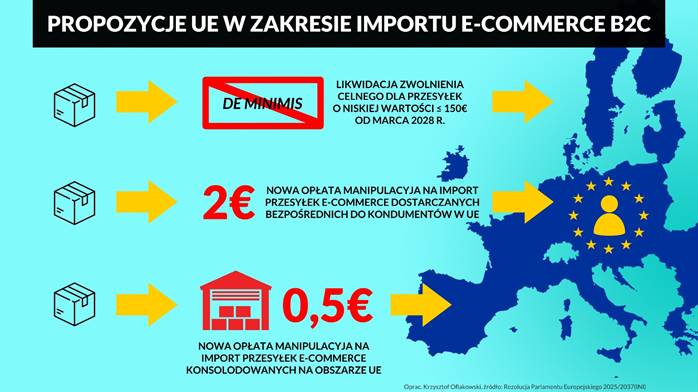

Budzący wiele kontrowersji temat chińskiego e-commerce był wielokrotnie omawiany na różnych szczeblach unijnej administracji, ale na początku lipca br. sprawy nieco przyspieszyły, ponieważ Parlament Europejski przyjął sprawozdanie zawierające szereg interesujących rozwiązań zaproponowanych przez Komisję Europejską. Spośród wielu pomysłów mających na celu m.in. zwiększenie dokładności kontroli, zagwarantowania bezpieczeństwa produktów, przyspieszenia odpraw i odciążenia służb celnych, a także zwiększenia wpływów do budżetów narodowych i unijnej kasy znalazły się również trzy bardzo intersujące elementy, w tym jeden mający potencjalnie ogromne znaczenie dla europejskiego sektora logistycznego obsługującego handel internetowy.

Na początek likwidacja zwolnień i opodatkowanie

Z pewnością wartym uwagi postulatem jest zapowiadana od dawna likwidacja zwolnienia celnego dla przesyłek o wartości do 150 euro, która według obecnego kalendarza ma zacząć obowiązywać od marca 2028 r. i być częścią wielkiej reformy celnej UE. Posłowie warunkowo poparli także pomysł KE, aby każdą paczkę e-commerce pochodzącą spoza Wspólnoty obciążyć niedyskryminującą opłatą manipulacyjną (ang. handling fee) w wysokości 2 euro. Warunkowa zgoda oznacza, że PE chce, aby Komisja sprawdziła najpierw, czy opłata będzie proporcjonalna, zgodna z przepisami Światowej Organizacji Handlu oraz czy nie zostanie przeniesiona na kupujących. Unia liczy bowiem, że daninę pokryją platformy internetowe, pomimo że opisywane zmiany zachwieją fundamentami polityki cenowej i modelem dostaw azjatyckich sprzedawców.

Nowy podatek nakładany na importowany e-commerce ma być stały i dotyczyć każdej przesyłki, niezależnie od jej wartości. W praktyce, obok elementów finansowych, bezpieczeństwa i kontroli, danina ma także pełnić funkcję zniechęcającą i obniżać wolumen indywidualnych paczek napływających z Chin poprzez bezpośrednie podniesienie kosztów importu. Jednocześnie pojawiają się deklaracje, że w unijnych gabinetach trwają już kolejne prace wycelowane w chińskie platformy e-commerce, jednak Bruksela słowami Komisarza ds. ochrony konsumentów deklaruje, że nie chce odcinać się od Państwa Środka, ale będzie dążyć do ograniczenia ryzyka w stosunkach handlowych.

Ucywilizowanie importu e-commerce przez konsolidację zamówień w magazynach

Najważniejszą propozycją z punktu widzenia logistyki wydaje się jednak postulat, aby obok podatku w wysokości 2 euro zaproponować platformom alternatywę w postaci daniny wynoszącej tylko 0,5 euro, pod warunkiem jednak, że importowane towary będą konsolidowane i wysyłane do konsumentów z magazynów znajdujących się na terenie Wspólnoty. Ma to wzmocnić sprawczość organów celnych i nadzoru rynku oraz podnieść skuteczność kontroli. Sprawozdanie PE wzywa wręcz państwa członkowskie i Komisję do rozważenia wszystkich możliwych sposobów do zachęcania do takich praktyk, z uproszczonym trybem nadawania statusu zaufanego przedsiębiorcy włącznie. Praktyczne uzasadnienie takiego trybu procesowania chińskiego importu e-commerce wydaje się wręcz oczywiste. Kontrola i clenie przesyłek trafiających do magazynów byłoby znacznie prostsze niż sprawdzanie każdej paczki wysyłanej z krajów trzecich.

Na takim modelu skorzystałyby nie tylko platformy sprzedażowe płacące niższą opłatę manipulacyjną, ale także operatorzy logistyki kontraktowej dla sektora e-commerce, którzy zarządzaliby operacjami w imieniu platformy. Zakres ich odpowiedzialności mógłby być dowolnie rozszerzony np. o fulfillment lub obsługę zwrotów. Naturalnym beneficjentem proponowanego rozwiązania byłby także sektor magazynowy.

Chińscy sprzedawcy i tak migrują do Europy

– Strategia kotwiczenia zasobów wewnątrz rynków zbytu nie jest nowa, ponieważ od lat chińskie platformy rozwijają zdolności logistyczne w Europie, w tym także w Polsce. Dotyczy to nie tylko serwisów pochodzących z Azji, ale również gigantów e-commerce z innych kontynentów. Każdy z największych światowych serwisów sprzedażowych działających w Europie ma w naszym kraju albo lokalny magazyn, który bardzo często obsługuje również rynek regionalny, albo ściśle współpracuje z którymś z operatorów na ostatniej mili. Dotychczasowe strategie rozbudowy zdolności logistycznych nie były jednak motywowane narzuconą polityką podatkową, ale naturalną potrzebą obecności na chłonnym rynku Unii Europejskiej, gdzie 77% użytkowników internetu kupuje online, z czego aż 46% zamawia odzież obuwie i akcesoria. Teraz motywacja ma mieć inny charakter i w praktyce nie pozostawi serwisom wyboru, ponieważ jest bardzo mało prawdopodobne, aby platformy utrzymały dotychczasowy model biznesowy dopłacając 2 euro do każdego wysłanego zamówienia, zwłaszcza w scenariuszu likwidacji zwolnienia de minimis – wyjaśnia Marcin Smoła, dyrektor operacyjny w spółce ID Logistics Polska, świadczącej kompleksowe rozwiązania logistyczne i transportowe, obsługę e-commerce oraz zarządzanie łańcuchem dostaw w 18 krajach.

– W praktyce ten proces już zachodzi i jest to jedna z przyczyn przyspieszenia unijnej debaty. Kluczową kwestią pozostaje więc to, aby wykorzystać ogromny potencjał, jaki dla sektora logistycznego stwarzają przedstawione propozycje w zakresie konsolidowania zamówień na terenie Wspólnoty. Bez wątpienia skorzysta na tym logistyka kontraktowa, ponieważ nawet gdyby przyjąć zeszłoroczny wolumen przesyłek wynoszący 4,6 mld sztuk, to każda z nich będzie potrzebowała indywidualnej obsługi. Nie bez znaczenia pozostaną również wpływy z tytułu opłat handlingowych, które teoretycznie w 2024 r. mogłyby wynieść 2,3 mld euro, a za taką kwotę można wybudować 5 terminali kontenerowych, dokładnie takich jak ten otwarty w czerwcu w gdańskim Baltic Hub. Z całą pewnością kraje Wspólnoty będą konkurować o to, aby to u nich budowano i obsługiwano magazyny, w których paczki z Chin będą konsolidowane. Byłby to bardzo pozytywny bodziec do rozwoju rynku kontraktowego i logistyki e-commerce w Europie oraz ważny impuls dla krajów takich jak Polska, która mogłaby umocnić swoją pozycję, jako ważnego węzła logistycznego w regionie. Uważamy, że do takiej rywalizacji należy się jednak bardzo dobrze przygotować, zarówno na szczeblu państwowym, jaki i branżowym – podsumowuje Marcin Smoła z ID Logistics.

Dlaczego chińscy sprzedawcy mieliby dopłacać do zakupów Europejczyków?

Przede wszystkim dlatego, że Chiny nie mają zbyt wielu alternatyw, co udowodniła już salwa celna USA wymierzona w tamtejsze platformy. Pokazała ona przy okazji, jak duże znaczenie dla azjatyckich gigantów e-commerce ma rynek europejski oraz jak ważną rolę odgrywa Unia dla tamtejszych przewozów lotniczych.

Od połowy maja br. za oceanem nie obowiązuje już zwolnienie celne dla przesyłek o niskiej wartości importowanych z Chin i Hong Kongu, dla których limit cenowy jeszcze niedawno wynosił 800 dol. Zamiast tego paczki obsługiwane przez amerykańską pocztę (USPS) są clone na poziomie 54% lub alternatywnie podlegają stałej opłacie wynoszącej 100 dol. Dostawy obsługiwane przez komercyjnych operatorów podlegają z kolei cłom wynoszącym 30%. To strategia, którą po części zamierza naśladować Unia, tj. chce zlikwidować zwolnienie i nałożyć nowe daniny.

Skutki takich praktyk natychmiast odczuł transport lotniczy

Według IATA, kiedy w maju zlikwidowano zwolnienie de minimis w USA oraz podniesiono cła importowe, praca przewozowa w lotniczym cargo na trasie Azja-Ameryka Płn. zanotowała spadek sięgający 10,7% rdr, oraz 12,3% względem kwietnia. Było to wyjątkowo mocne tąpnięcie, zwłaszcza że inne ważne szlaki transportowe zanotowały wzrosty. Korytarz transportowy Azja-Europa, gdzie przekierowano część eksportu, zyskał 13,4% rdr oraz 2,3% mdm. O 10,8% rdr i 3,9% mdm zwiększyła się także praca przewozowa na trasie łączącej Azję i Bliski Wschód, a spadek zanotowano jedynie na połączeniach pomiędzy Azją i Afryką.

Podobne obserwacje do IATA mieli także analitycy Aevean, według których import przesyłek e-commerce o niskiej wartości z Chin do USA spadł w maju w porównaniu do kwietnia aż o 43%, a głównym rynkiem dla tanich przesyłek stała się Europa. To właśnie rynek europejski oraz Azji płd.-wsch. sprawiły, że wynik eksportu lotniczego w chińskim e-commerce na poziomie ok. 400 tys. ton był tylko o 3% niższy niż w kwietniu. Dane z kolejnych miesięcy pokażą czy chińscy sprzedawcy zwrócą się ponownie ku amerykańskim konsumentom, czy zintensyfikują swoje działania na kierunku europejskim, azjatyckim lub w Ameryce Łacińskiej.

Dokładnie takiego scenariusza, czyli przekierowania zwiększonych wolumenów paczek do Europy obawia się UE, bo Państwo Środka raczej nie będzie zadowolone z utraty lub ograniczenia działań na obu rynkach. Wpłynęło by to niekorzystnie nie tylko na samych sprzedawców, ale także na kondycję tamtejszego sektora lotniczego. Jak wskazują analitycy Rotate, monitorujący przepływy e‑commerce w powietrzu, tanie przysyłki z Chin wysyłane zarówno do Europy, jak i USA mają znaczący udział w strukturze transportu lotniczego. Tylko w 2024 r. osiągnęły one poziom 1,2 mln ton i stanowiły 55% całkowitego chińskiego eksportu drogą lotniczą.

Czy europejski sektor logistyczny obsługujący e-commerce w ogóle potrzebuje tanich paczek z Chin?

Jeśli wziąć pod uwagę oficjalne unijne dane dotyczące 4,6 mld przesyłek o niskiej wartości, spośród których 91% pochodziło z Państwa Środka, to oznacza to, że europejscy operatorzy logistyczni byli 2024 r. w mniejszym lub większym stopniu zaangażowani w obsługę ponad 4,18 mld pojedynczych dostaw pochodzących z Chin. Już sama skala prowadzonych operacji pokazuje, jakim potencjałem dysponują największe platformy z dalekowschodnim rodowodem. Inna strona medalu jest taka, że europejska logistyka pracująca na rzecz e-commerce potrzebuje każdego możliwego bodźca, bo choć nie może narzekać na brak zajęć to jej tempo wzrostu znacząco odbiega od pozostałej dwójki konkurentów znajdujących się na światowym podium.

Według danych brytyjskiego centrum analitycznego Transport Intelligence (Ti) zeszłoroczne przychody europejskiego sektora pracującego na rzecz handlu internetowego osiągnęły wartość 94,6 mld euro, co oznacza wzrost o 9,4%. W tym samym okresie lider globalnego rynku, czyli Ameryka Płn. z przychodami 200,4 mld euro zanotowała wzrost o 14,6%, natomiast Azja z wartością sięgającą 198,6 mld euro urosła o 14,9%.

Cały globalny rynek logistyki e-commerce urósł w 2024 r. o 13,6% rdr osiągając wartość 521,9 mld euro, co jest jednocześnie podwojeniem wyniku tuż sprzed pandemii, jednak po odjęciu czynników inflacyjnych zeszłoroczny rynek urósł realnie o 9% rdr.

W 2025 r. globalny rynek logistyki e-commerce oraz fulfillment ma się powiększyć o kolejne 15,5% osiągając nominalną wartość ok. 602,8 mld euro. Widać wyraźnie, że Europa odstaje i nie chodzi tylko o wynik na tle liderów rankingu z 2024 r., ale również o dłuższą perspektywę. Tempo wzrostu regionu Azji i Pacyfiku w latach 2020-2024 wyniosło 11% i było nieco wyższe niż w Ameryce Płn., która osiągnęła 10%. Europa może się pochwalić wynikiem na poziomie 8%.

Europie przydałby się większy wolumen e-commerce przynajmniej z kilku innych powodów

Pierwszym z nich jest argument samych profesjonalistów zarządzających łańcuchem dostaw w obrębie handlu elektronicznego, mówiący o tym, że udział e-commerce w całym wolumenie towarów obsługiwanych w ramach logistyki kontraktowej będzie rósł i to znacząco. W zeszłym roku aż 30% przebadanych przez Ti operatorów deklarowało, że zamówienia internetowe stanowią 41-50% całości obsługiwanych wolumenów. To wynik znacznie lepszy niż poprzednia edycja badania, gdzie produkty zamawiane online stanowiły 11-20% całości obsługiwanego wolumenu.

W zeszłym roku dodatkowe 20% respondentów zadeklarowało w badaniu, że e-commerce to nawet 51-60% całości towarów, ale zupełnie inaczej ma wyglądać sytuacja za 5 lat. Ponad 23% zarządzających logistyką kontraktową szacuje, że aż 61-70% ruchu w biznesie będzie generowana przez produkty sprzedawane online. Kolejne 20% respondentów wierzy, że będzie to 41-50%, a ok. 16% zakłada udział e-commerce na poziomie 51-60%. Poniżej 15% respondentów uważa również, że e-commerce wyniesie 71-80%, a ok. 6% badanych, że będzie to 81-90%. Są nawet tacy, którzy zakładają, że za 5 lat udział e-commerce w ich biznesie wyniesie 91-100%, ale jest ich zaledwie kilka procent.

Wyraźną ewolucję trendu na rynku logistyki e-commerce widać także w zasięgu geograficznym obsługiwanych towarów. O ile w 2024 r. średnio 65% wolumenu e-commerce stanowiły przepływy krajowe, a 35% międzynarodowe, to za 5 lat proporcja ma się zmienić i wynieść odpowiednio 55% do 45%. Tak duży wzrost ma być przede wszystkim zasługą największych chińskich graczy, którzy umacniają swoją popularność na rynkach zachodnich i zyskują coraz większe rzesze klientów.

Jak zatem wygląda globalny układ sił jeśli chodzi o sprzedaż przez internet?

Z danych ECDB wynika, że światowa sprzedaż towarów e-commerce w modelu B2C może osiągnąć w tym roku nieco ponad 5 bln dol., co będzie oznaczało nominalny wzrost o 9,7% względem 2024 r., a w ujęciu realnym o 5,1% do 4,562 mld dol. Nie wiadomo jeszcze jak na estymacje wpłynie trwająca wojna handlowa i nakładanie przez kraje wzajemnych ograniczeń. Wiadomo jednak, że od 2017 r. globalny sektor e-commerce B2C rozwija się w bardzo dobrym tempie wynoszącym średnio 14%.

Dzieje się tak głównie za sprawą Chin i USA, które w ubiegłym roku odpowiadały za prawie 70% globalnych przychodów e‑commerce. Zdecydowanie dominującą pozycję miały jednak Chiny, gdzie wartość rynku sięgnęła ponad 1,9 bln dol., co oznacza, że wygenerowały one 43% całkowitej wartości sektora. Na drugim miejscu znalazły się USA z przychodami sięgającymi nieco ponad 1 bln dol., co odpowiadało 23% udziału w sprzedaży. Na trzecim miejscy była Europa, gdzie na wydatki w internecie wydano 694 mld dol., co zagwarantowało 15% globalnego tortu e-commerce.

Prognozy na najbliższe lata nie zapowiadają rewolucji e-commerce w Europie, a szkoda

Z estymacji ECDB wynika, że w latach 2024-2028 najszybciej rozwijającym się kontynentem będzie Azja, której przychody powiększą się o 42,7% do prawie 3,8 bln dol. Obie Ameryki urosną o 36,1% do prawie 1,67 mld dol. Natomiast trzeci pod względem wartości rynku kontynent europejski urośnie najwolniej, bo tylko o 27,1% do wartości 901 mld dol. To wolniej od Australii i Oceanii (37%) oraz Afryki, która pod względem tempa wzrostu ma się rozwijać najszybciej dochodząc do 52,6% w 2028 r. Wartość tego rynku będzie jednak niewielka i wyniesie tylko 29 mld dol.

Warto także zwrócić uwagę na jeszcze jeden fakt, który może pomóc Europie w osiąganiu lepszych wyników na polu e‑commerce. Obecnie 72% globalnych przychodów w handlu elektronicznym B2C generowanych jest na platformach działających w modelu marketplace, a 6 spośród 10 największych serwisów tego typu posiada chiński rodowód. W Azji strony marketplace odpowiadają za 97% przychodów całego sektora e-commerce. Podobnie jest Ameryce Południowej i Centralnej, gdzie udział w przychodach wynosi 96%. Zupełnie inaczej jest w Ameryce Płn. i Europie, gdzie udział witryn marketplace wynosi odpowiednio 46% oraz 47%.